Рынок, на котором продаются ценные бумаги. Прежде всего это акции и облигации. На нем можно заработать через инвестиции.

Фондовый рынок – это сегмент финансового рынка, на котором осуществляется покупка и продажа ценных бумаг. К ним относятся акции, облигации, а также паи инвестиционных фондов на эти бумаги.

Вы можете заработать на биржах фондового рынка двумя способами: через инвестиции и спекуляции (более популярное их название – «трейдинг»). Но второй вариант я вам не советую, потому что он слишком рискованный.

Это был общий ответ на вопрос о том, что такое фондовый рынок, давайте теперь поговорим о нем более подробно.

Что на нем продается

Ценные бумаги. У меня про каждую из них есть отдельные статьи, я ниже дам на них ссылочки. Здесь расскажу про эти бумаги в общем, чтобы вы понимали суть.

Акции

Акции позволяют компании получить капитал для развития. А инвестору – получить долю в компании и право на долю в доходе. Например, выпускает компания сотню акций по миллиону рублей каждая, инвесторы их скупают. Компания получает сто миллионов и на эти деньги запускает производство.

Допустим, у компании все хорошо и она через год получила миллион рублей прибыли. Каждый владелец акций получит долю этой прибыли, которая равна количеству его акций. Если я купил одну акцию из десяти, я получу 10 % с миллиона, то есть сто тысяч.

Регулярный доход, который приносят акции, называется дивидендами. Они обычно выплачиваются в соответствии с дивидендной политикой компании.

Облигации

Это как кредит в банке. Но проценты по «кредиту» через облигации ниже, чем в банке, поэтому бизнесу бывает выгоднее выпустить облигации, чем идти к банкирам. Инвесторам облигации выгодны потому, что проценты с них обычно выше, чем проценты на банковском вкладе.

Например, понадобилось моему бизнесу десять миллионов рублей. Я выпускаю 10 000 облигаций по тысяче рублей каждая. И распродаю их разным людям. В том числе вам.

По каждой облигации я обязуюсь выплатить купонный доход в размере 10 %. Когда «срок жизни» облигации подходит к концу, а это всегда заранее известная дата, я возвращаю вам тысячу рублей по каждой облигации и еще 10 % денег, итого 1 100 рублей.

Читайте подробнее в статье про облигации.

Паи фондов

Фонды – это несколько акций или облигаций разных компаний. Купить пай фонда – значит купить долю всех этих акций или облигаций. Например, я могу купить один пай, который будет равняться 1 % акций 100 крупнейших компаний России.

Паи фондов намного надежнее, чем инвестиции в отдельные акции или облигации. Потому что ценные бумаги в фондах очень хорошо диверсифицируются. Про диверсификацию мы еще поговорим ниже.

Обобщаем

Два главных финансовых инструмента, которые продаются на фондовом рынке, – это акции и облигации. Еще есть инструменты, которые основываются на этих двух, например паи инвестиционных фондов.

Как он работает

Фондовый рынок закрыт в выходные дни и праздники. Еще он закрывается на ночь. Но «ночь» не совсем совпадает с астрономической ночью.

Смотрите, фондовый рынок делится на несколько бирж, а они «локализованы» в конкретных городах. Например, есть Нью-Йоркская биржа, Токийская биржа, Московская и другие. И совершать финансовые операции через них можно только тогда, когда в их городах день, а не ночь.

Зачем вам это знать

Смотрите, если вы оставляете открытую сделку на выходные дни или на ночь, то за это время может произойти какое-то серьезное финансовое событие. В результате на следующий день, когда снова начнутся торги, цены могут очень далеко уйти от своих предыдущих значений. В результате вы потеряете кучу денег. Ну, или заработаете (если изменение цен будет «в вашу сторону»).

Этот риск обязательно надо учитывать. Не закрыть все сделки до закрытия биржи – значит не спать всю ночь или видеть кошмары и обливаться холодным потом.

Как на нем зарабатывать

Двумя способами – либо спекулировать, либо инвестировать. Разберем каждый.

Спекулировать

Это значит покупать что-то подешевле и потом продавать подороже. Например, спекулянты пытаются найти акции, которые, по их мнению, стоят дешево и в ближайшее время будут расти в цене. Они их находят, покупают и ждут. Если через некоторое время акции поднимутся в цене, спекулянты их продадут и положат разницу себе в карман.

Чтобы заработать на спекуляциях, надо анализировать рынок и делать прогнозы. Все прогнозы могут опираться либо на технический анализ, либо на фундаментальный.

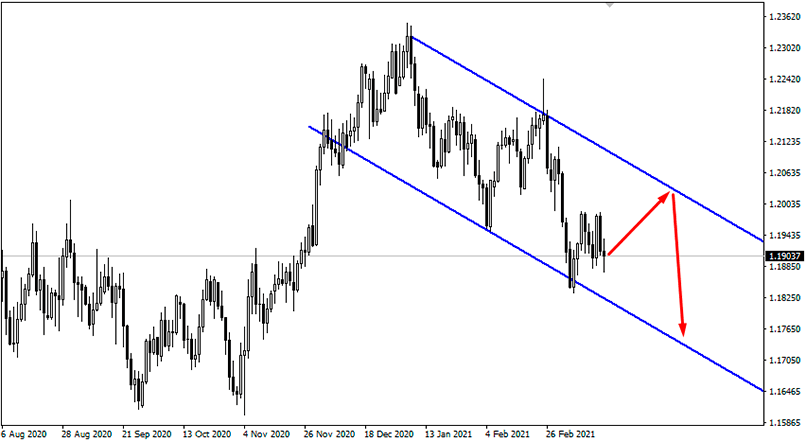

Технический анализ – это когда вы смотрите на графики цен и больше не смотрите никуда. Например, вот я посмотрел на график, провел на нем трендовые линии и сделал прогноз: «Цена будет сначала расти, ориентировочно до верхнего уровня, а потом начнет падать».

Вот несколько статей про технический анализ, прочитайте для ознакомления:

- Уровни поддержки и сопротивления.

- Двойная вершина и двойное дно.

- Голова и плечи.

Фундаментальный анализ – более серьезное и сложное направление. Чтобы составить прогноз на основании фундаментальных факторов, надо углубленно изучить компанию, ее активы, ее финансовые цели и решения, а потом сопоставить это всё с конкурентами, рыночной ситуацией и политикой.

Например, первые новости о закрытии границ из-за ковида приводят «фундаменталистов» к мысли о том, что акции авиакомпаний будут падать в цене. А вот акции фармацевтических компаний, особенно таких, которые займутся поиском и производством вакцин, скорее всего, вырастут.

Общая проблема у спекулянтов одна. Никто из них не знает, что будет в будущем и как будут меняться цены на фондовом рынке. Ни «технари», ни «фундаменталисты» этого не знают. Они пытаются угадывать и иногда действительно угадывают правильно, но в долгосрочной перспективе никто из них на стабильные доходы так и не вышел.

А если бы вышел, биржа бы обанкротилась.

Инвестировать

Это значит вкладывать деньги таким образом, чтобы невзирая на ценовые колебания, получать стабильный пассивный доход. И вообще не думать о том, как меняются цены на финансовые инструменты. Например, если вы приобретаете акции Газпрома, чтобы получать по ним дивидендыы – это инвестиция. А если вы их покупаете, чтобы завтра перепродать подороже – спекуляция.

Главный плюс инвестиций – надежность. Вы не пытаетесь угадывать, что будет на рынке, вы просто делаете капиталовложения «с умом», то есть правильно их диверсифицируете, следите за риском и пр.

Главный минус – надо долго ждать дохода. Инвестиции почти никогда не окупаются за год. И за пять лет. И иногда за десять, если вдруг начинается финансовый кризис.

Но инвестировать все равно выгоднее, чем спекулировать. И чем раньше вы начнете это делать, тем вам же лучше.

Кто участвует в торгах на фондовом рынке

Рассмотрим пять типов людей, которые приходят на фондовые рынки, чтобы разбогатеть.

Эмитенты

Это те, кто делает «эмиссию» ценных бумаг. Если говорить более простыми словами, эмитенты занимаются тем, что выпускают ценные бумаги и выставляют их для продажи. Например, эмитентами являются компании, тот же Газпром или Сбербанк.

Еще эмитентом может быть государство. Например, государство выпускает облигации, чтобы брать деньги в долг у граждан. Эти облигации обозначаются аббревиатурой ОФЗ (облигация федерального займа) и являются самыми надежными. Хоть и менее доходными, чем все прочие.

Цель у эмитента одна – получить деньги от инвесторов. Либо в долг (через облигации), либо в обмен на часть бизнеса и часть прибыли (через акции).

Трейдеры

Это те самые «спекулянты», которые пытаются купить подешевле и продать подороже. «Спекулянт» – не очень красивое слово, «перекуп» – тоже ни то ни сё. Поэтому людей, которые занимаются «перекупством» на финансовом рынке, нарекли трейдерами – от английского «to trade» – торговать.

Спекулянты были, есть и будут всегда.

Инвесторы

Люди, которые хотят выгодно вложить свои деньги, чтобы потом вернуть их с процентом (через облигации) или выйти на стабильный пассивный доход (через акции).

Брокеры

Это такие компании, благодаря которым инвесторы и спекулянты получают доступ к рынку. Ибо сами они прийти на фондовый рынок не могут, им обязательно нужен посредник.

Брокеры исполняют сделки, которые им приказывают исполнять инвесторы и спекулянты, отчитываются перед последними, платят налоги с их прибылей. В общем, очень облегчают жизнь и избавляют от всякой бумажной волокиты. Естественно, не бесплатно.

Брокеры фондового рынка берут комиссию за каждое действие инвестора или спекулянта. Открыли сделку – заплатили комиссию, закрыли – тоже заплатили.

Вот моя статья о том, кто такой брокер и как он работает – почитайте.

Регуляторы

Инвесторы и спекулянты с регуляторами почти не сталкиваются, а вот брокеры и эмитенты – сталкиваются. И очень даже часто. Регуляторы проверяют, насколько законно проводятся торги на фондовом рынке, все ли платят налоги и пр.

Главный регулятор фондового рынка России – Центральный банк. Он занимается, в частности, лицензированием брокерских фирм. Если брокер получил лицензию ЦБ РФ – он надежный, если не получил – с ним лучше не связываться.

Обратите внимание, лицензия от ЦБ РФ – самый лучший показатель «качества» брокеров. Все остальные лицензии, в том числе разных там европейских регуляторов не помешают серым брокерским фирмам обмануть вас.

Типы сделок на фондовом рынке

Сделки классифицируются по разным принципам, я вас познакомлю только с двумя самыми важными.

Спекулятивные и инвестиционные

Спекулятивная сделка – это сделка «купи – продай». Купил по одной цене, продал по другой.

Идеальная инвестиционная сделка – это такая сделка, в которой только «купи». А «продай» нет. То есть инвестор покупает ценные бумаги так, чтобы постоянно получать с них доход и вообще никогда их не продавать.

Лонговые и шортовые

Лонговые – это сделки на покупку (на повышение цены), а шортовые – на продажу (на понижение). Оба типа этих сделок обычно используются спекулянтами.

Объясню кратко, как они реализуются. С лонгом все ясно – я прихожу на биржу, покупаю акции Лукойла, жду, пока они поднимутся в цене, а потом продаю их. И разницу забираю себе.

С шортом немного сложнее. Шорт нужен для того, чтобы заработать на снижении курса ценных бумаг, а не на его росте. Происходит он так. Я иду к своему брокеру и беру у него взаймы какие-то ценные бумаги. Например, акции Газпрома. «Взаймы» – то есть я обязан через некоторое время вернуть брокеру эти ценные бумаги в том количестве, в каком я их взял.

Затем я продаю свои ценные бумаги на бирже вот с таким условием: «Я имею право в любой момент откупить эти бумаги назад по рыночной цене».

И смотрите, что получается. Я продал акции Газпрома, скажем, по 250 рублей. Через неделю их цена падает до 200. Я использую условие продажи и откупаю все акции назад по рыночной цене – по 200 рублей. И возвращаю их брокеру. А себе оставляю разницу – по 50 рублей с каждой акции.

Подробнее о том, что такое шорт и лонг, читайте в моей статье. Я объясняю там, как они работают, какой тип сделок более рискованный и откуда пошли слова «шорт» и «лонг».

Как открывать сделки на фондовом рынке

Надо открыть счет у брокера. И открывать сделки через него. Но счета бывают двух типов – индивидуальные инвестиционные и обыкновенные брокерские.

Через брокерский счет

Его главное преимущество – можно сразу выводить прибыль или полностью закрывать счет в любой момент.

Минус – надо платить 13 % налога со всей прибыли, нет бонусов в виде вычетов.

Через ИИС

Индивидуальный инвестиционный счет открывается на три года. У него есть два основных ограничения:

- Нельзя закрыть счет до истечения 3 лет. Вернее, можно, но тогда вы потеряете все выгоды от его использования и ИИС будет работать как брокерский счет.

- Нельзя выводить прибыль. Если вы снимите хотя бы часть прибыли с ИИС, он сразу закроется. Исключение может быть сделано для дивидендов по акциям – брокер может выводить их вам на банковский счет.

Главные плюсы ИИС – в вычетах. Их два:

- Вычет А. Позволяет возвращать подоходный налог. Максимальная сумма возврата – 52 000 рублей. Чтобы ее получить, надо внести на счет (единоразово или постепенно) 400 000 рублей. Вычет этого типа – как бы гарантированная доходность. Не важно, получили вы прибыль от инвестиций или нет, 52 000 у вас все равно будут.

- Вычет Б. Позволяет освобождать прибыль от налогов. Но не всю. Дивиденды, например, от 13 % никогда не освобождаются. Спекулятивную прибыль можно освободить от налогообложения целиком.

ИИС подходит инвесторам. То есть людям, которые готовы вложить деньги и не снимать их со счета несколько лет, делать переинвесты своих капиталов.

Читайте подробнее про индивидуальный инвестиционный счет в моей статье на эту тему. Даже если не планируете инвестировать прямо вот сейчас, вам надо знать про этот финансовый инструмент.

Ваши деньги на ИИС и на брокерских счетах не застрахованы. Имейте это в виду.

Можно ли потерять деньги на фондовом рынке

Да, конечно. Причем очень разными способами. Разберем три основных.

Потери из-за снижения курса акций

Это касается спекулянтов. Вы купили акции в расчете на то, что ее цена пойдет вверх. Но она идет вниз. И ваши капиталы медленно тают.

А если вы покупаете много ценных бумаг и плохо их диверсифицируете – капитал вообще может очень быстро превратиться в ноль. Если вы торгуете с кредитным плечом – то есть кроме своих денег спекулируете на деньги брокера, вы можете вылететь с рынка по маржин коллу или даже остаться в долгу у брокера.

Потери из-за банкротства эмитентов

Вот этот риск уже касается инвесторов. Предположим, вы купили ценные бумаги какой-то компании, чтобы системно получать с нее доход. Но компания обанкротилась. В этом случае вы не только не увидите прибыли, но и свой капитал, скорее всего, не вернете.

Если вы вложились в облигации – возможно, компания сможет их погасить. Потому что облигация – это долговое обязательство, хоть и не такое строгое, как кредит в банке. А вот если вы покупали акции, то они дают вам лишь право на часть того имущества, которое останется после ликвидации фирмы. И не факт, что там вообще что-то останется.

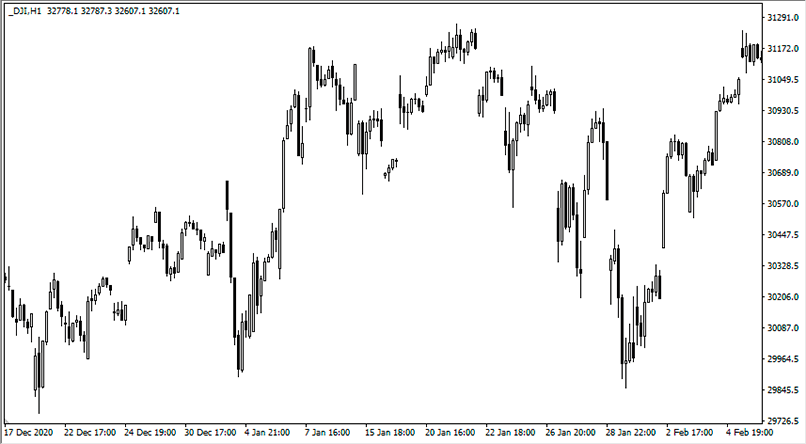

Потери на гэпах

Они тоже касается спекулянтов. Гэпы – это вот такие ценовые разрывы.

Чаще всего гэпы «вредят» трейдерам следующим образом. Трейдер открывает сделку и ставит защитный приказ на случай, если рынок пойдет против него. Рынок идет против него, но начинаются выходные, когда брокеры не работают. За время выходных рынок совершает сильное движение и утром в понедельник цены оказываются далеко за пределами уровня защитного приказа.

Брокер не сможет закрыть торговую позицию по той цене, которую выставил трейдер. Он закроет ее по первой цене, которая будет в понедельник. И убыток трейдера в этом случае может быть в несколько раз больше, чем он предполагал.

Как защитить свои деньги от потерь

Есть несколько простых советов, которые помогут вам сберечь свои капиталы от потерь.

Торговать без кредитного плеча

Если вы торгуете без плеча, вы никогда не уйдете в минус. Это в принципе невозможно. Потому что вы будете все сделки совершать на свои собственные деньги, вы ни у кого не будете брать взаймы.

Потенциальные прибыли, конечно, тоже снизятся. Но зато можно будет спать спокойно каждую ночь.

Вот моя статья про кредитное плечо. Я там на примерах показываю, как оно работает, объясняю все его риски. Не начинайте торговать, пока не прочитаете.

Не оставлять сделки на ночь и на выходные

Если вы спекулируете на фондовом рынке, лучше не оставляйте свои торговые позиции на ночь или на выходные дни, когда рынок закрыт. Потому что в это время могут произойти какие-то непредвиденные экономические или политические события, цены резко изменятся, а вы не успеете вовремя закрыть убыточные позиции.

На фондовом рынке «ночные» перерывы серьезно осложняют трейдинг. На валютном рынке в этом плане проще, потому что он работает круглосуточно.

Делать диверсификацию

Диверсификация нужна, в основном, инвесторам. Хотя, трейдеров она тоже касается. Нужно вкладывать деньги в разные ценные бумаги разных компаний. А еще – делать инвестиции так, чтобы капиталы находились в разных экономических секторах.

Грамотная диверсификация поможет вам защититься от кризисов в какой-то отдельной экономической отрасли. А если вы через своего брокера будете вкладываться в компании из разных государств – получите защиту и от внутригосударственных кризисов.

Обращаю ваше внимание, для инвестиций на международном рынке вам нужна Санкт-Петербургская биржа. Потому что на Московской бирже ценных бумаг зарубежных фирм практически нет. Уточняйте у своего брокера, позволяет ли он выходить на Санкт-Петербургскую биржу.

Вот ссылка на мою статью про диверсификацию. Прочитайте, чтобы уметь распределять свои деньги правильно.

Делать ребалансировку портфеля

Когда вы создаете портфель, у него есть определенная степень риска. Например, портфель может быть консервативным – с 75 % облигаций и только с 25 % акций. Портфель может быть «умеренной агрессивности», когда доли рискованных и консервативных инструментов примерно равны (50 % акций и 50 % облигаций), или агрессивным, когда рискованных ценных бумаг 75 % или еще больше.

Акции могут меняться в цене, а облигации постепенно погашаются. В результате этого соотношение рискованных и консервативных инструментов колеблется. Инвесторы должны периодически добавлять в портфель новые бумаги, чтобы уровень агрессивности не менялся.

Это и есть ребалансировка.

5 самых крупных бирж фондового рынка

Я перечислю эти биржи и укажу в скобках аббревиатуры их названий. Советую вам сразу запомнить эти аббревиатуры, потому что они часто мелькают в финансовых новостях, в книгах по инвестициям или трейдингу, вебинарах и пр.

- Нью-Йоркская (NYSE). Эта биржа – самая крупная в мире. Здесь больше всего акций, трейдеры и инвесторы могут покупать здесь ценные бумаги самых разных фирм.

- Московская (MOEX). Наша с вами, российская. На этой бирже представлены, в основном, российские компании, иностранных эмитентов почти нет. Помимо акций на Московской бирже можно приобрести облигации многих эмитентов. По количеству финансовых операций, совершенных с облигациями, Московская биржа – на втором месте в мире.

- Гонконгская (HKEx). Это крупнейшая биржа Китая. Практически все компании, которые на ней торгуются, китайские, иностранных всего около полутора сотен. На этой бирже сегодня наблюдается наибольший приток эмитентов по сравнению со всеми остальными биржами мира.

- Лондонская (LSE). Здесь больше всего в мире контрактов ETF. ETF – это инструменты, которые позволяют делать инвестиции в фонды, я расскажу про них в отдельной статье.

- Токийская (TSE). На этой японской бирже всего лишь 5 зарубежных компаний, все остальные – японские.

Как научиться инвестировать на фондовом рынке

В этом разделе я постараюсь подобрать для вас полезные материалы, которые позволят вам начать инвестировать на фондовом рынке.

Ак Барс

Банк Ак Барс, который помимо банковской деятельности предоставляет брокерские услуги, периодически проводит вебинары на тему инвестиций. Записи этих вебинаров размещаются на ютуб-канале банка. Они доступны всем желающим, совершенно бесплатно. Вот ссылка на запись общего вебинара по инвестированию.

Вот еще одно видео – про инвестирование в ETF. Это тот самый финансовый инструмент, про который у нас пока нет обзорной статьи. Пока текст не появился, смотрите вебинар.

Город инвесторов

Есть интересные бесплатные материалы по инвестициям на фондовом рынке от проекта «Город Инвесторов». Например, вот эта электронная книга: «5 способов эффективно вложить 1000+ рублей» – автор расскажет вам о том, как делать инвестиции на маленькие суммы денег, прокомментирует каждый отдельный способ, даст советы и рекомендации.

Еще рекомендую вам бесплатный вебинар от того же сервиса: «Как и куда инвестировать в 2021 году». На него надо сначала записываться. Сделайте это прямо сейчас, чтобы не забыть. Когда запишетесь, вам на почту придет письмо-напоминание о вебинаре.

Недавно в Городе Инвесторов был запущен платный марафон: «Пассивный доход на автомате в 2021 году». Там очень много материалов связано именно с фондовым рынком. Марафон длится десять дней, за это время вы получите максимум теории и попробуете делать реальные инвестиции.

Нетология

Нетология – это онлайн-университет, который обучает своих студентов востребованным интернет-профессиям. У Нетологии есть лицензия на образовательную деятельность, она выдает студентам сертификаты о прохождении курсов, а если курс продолжительный – удостоверение о повышении квалификации.

По теме инвестирования в Нетологии есть курс «Личные финансы и инвестиции». Раньше он назывался «Введение в инвестирование», потом программу расширили в несколько раз и сделали более углубленной.

Курс ведет инвестор Сергей Спирин. Он лично занимается пассивным инвестированием на фондовом рынке. Сергей объяснит вам, как работают все финансовые инструменты для инвестиций, как покупать их с учетом риска, собирать свой собственный инвестиционный портфель, делать его ребалансировку.

С преподавателем можно общаться даже после того, как курс будет пройден. Это еще один плюс.

Что еще почитать

Прочитайте мою статью «Можно ли заработать на трейдинге». Я постараюсь убедить вас в том, что трейдинг никогда не станет для вас источником стабильного пассивного дохода. В отличие от инвестиций.

Когда я начал интересоваться трейдингом, мне на глаза часто попадали подобные тексты, но я им не верил. Я думал: «Я умнее, чем авторы этих статей. Они не сумели заработать на рынке, а я сумею».

Поверьте, никто не сумел. Поэтому биржа до сих пор существует.

Если у вас нет денег для инвестирования, но вы хотите их заработать – вот наши подборки с курсами по удаленной работе и курсами для мам в декрете. Пробегитесь по ним взглядом, там есть учебные программы по приемлемым ценам. Возможно, они помогут вам в несколько раз увеличить свои заработки.

Пожалуй, это всё.

Заключение

В этой статье я постарался вам рассказать о том, что такое фондовый рынок. Справился ли я с этой задачей? Мне хотелось, чтобы статья не была слишком теоретической, поэтому я по ходу материала давал ссылки на другие тексты, на курсы и книги по инвестициям. Были ли какие-то из приведенных материалов вам полезны?

Спасибо, буду ждать ваших отзывов и комментариев.