Смотря что с ними делать.

Можно ли заработать на акциях? Смотря что вы будете с ними делать. Если вы будете покупать акции Газпрома, чтобы перепродать их по более высокой цене – скорее всего, потеряете деньги.

Если будете покупать паи фондов – скорее всего, через несколько лет сможете их продать с прибылью. Если будете вкладываться в голубые фишки, чтобы получать дивиденды – однозначно заработаете, но через несколько лет.

Давайте в этом во всем разбираться.

Почему на акциях можно заработать

Потому что каждая акция – это часть компании. Предположим, есть у меня завод по производству калош, в нем сто станков, которые вместе стоят миллион рублей. Я делаю эмиссию (то есть выпускаю) 1 000 акций по 1 000 рублей, вы покупаете из них сотню. Получается, что вы как бы приобрели у меня на 100 000 рублей 10 станков из 100. Получили десятую часть моей компании.

Эти станки – ваши. Вы имеете полное право на тот доход, который они вам приносят. В конце года я посчитаю всю свою выручку и выплачу вам 10 % от нее в виде дивидендов – отдам вам ту часть дохода, которую принесли «ваши» станки.

Приобрести акцию – значит приобрести бизнес. Я хочу, чтобы вы очень четко это поняли. Бизнес обладает уникальной способностью увеличивать себя, он может разрастаться, удваиваться и удесятеряться в размерах. Поэтому акция – это реальная возможность увеличивать деньги.

Вот золотой слиток или кусок платины – это не бизнес. Слиток золота сам себя не удвоит. И платина тоже. Эти драгоценные металлы могут сохранить ваши деньги от обесценивания, но не приумножить их.

Валюта – тоже не бизнес. Если вы будете обменивать всю свою рублевую зарплату на доллары, это не означает, что вы через 20, 50 или 100 лет станете долларовым миллиардером.

Теперь давайте разберемся, какие действия с акциями позволяют заработать, а какие нет.

Как заработать на дивидендах акций

Сначала выясним, что это.

Дивиденды – это часть прибыли акционерного общества, которую получают владельцы акций. Например, если у меня 50 % акций вашей компании, то я имею право на дивиденды в размере 50 % от всей прибыли, которую принесет компания в течение отчетного периода (например года).

Чтобы зарабатывать на дивидендах, надо покупать акции компаний, которые уже давно существуют на рынке и прочно на нем утвердились. У таких компаний есть две особенности:

- Низкий риск банкротства. Это гиганты рынка, они уже пережили очень много рыночных катаклизмов и ничего не боятся.

- Им уже некуда расти. Они достаточно разрослись, поэтому они могут спокойно выплачивать акционерам дивиденды. А вот молодые компании наоборот будут стараться не платить дивиденды, а направлять их на расширение бизнеса.

Как найти такие компании? Очень легко. Они называются «голубые фишки» и существуют на абсолютно всех рынках. Это обозначение пришло из мира казино и азартных игр, где голубые фишки являются самыми дорогостоящими.

В России к голубым фишкам относятся, например, Газпром, Лукойл, Сбербанк, Магнит. Это такие компании, которые у всех «на слуху», про них постоянно везде говорят.

Чтобы заработать на дивидендах от голубых фишек, нужно только одно – покупать акции и не продавать.

Вот ссылка на мою статью про голубые фишки, прочитайте там про них подробнее.

Вот еще две полезные ссылки:

- Дивиденды – с подробным объяснением того, как они выплачиваются.

- Дивидендная политика компании – о том, как правильно найти компанию, которая стабильно будет платить дивиденды.

Как заработать на изменении стоимости акций

Если компания процветает, она становится все более привлекательной для инвесторов. И желающих купить акции становится все больше. В результате цены на акции растут.

Чтобы заработать на росте цен акций и других ценных бумаг (и не потерять при этом деньги), надо вкладываться в биржевые фонды, или ETF.

Купить пай фонда – значит купить одновременно несколько акций. Например, когда вы за 1 000 рублей купили пай фонда, который вкладывает в крупнейшие российские компании, вы сразу купили доли нескольких десятков акций. Например, 10 % этого пая составляют акции Сбербанка, еще 10 % – Газпрома, 15 % – Магнита, 8 % – ВТБ и так далее.

Почему надо покупать именно паи фондов? Потому что акции в фондах очень хорошо диверсифицированы и эта диверсификация защищает инвестора от риска.

Если я куплю акцию Газпрома, не факт, что эта акция будет дорожать. Газпром хоть и крупная компания, но очень подверженная влиянию разных политических новостей, санкций и пр. Смотрите, как менялся курс акций Газпрома в последние пять лет:

То вверх, то вниз. А вот динамика курса акций Сбербанка:

В целом, рост, конечно, но иногда с очень крупными и длительными просадками.

Когда вы вложитесь в пай фонда, вы купите одновременно несколько акций. Какие-то из них просядут в цене, какие-то подрастут. В целом фонды чаще растут, чем падают. Например, если фонд инвестирует в акции из индекса S&P 500, то есть в 505 крупнейших компаний США. Посмотрите на динамику этого индекса.

Бывают просадки, особенно на фоне кризисов, но в целом – стабильное движение вверх.

Вот динамика индекса голубых фишек Российской Федерации за 10 лет:

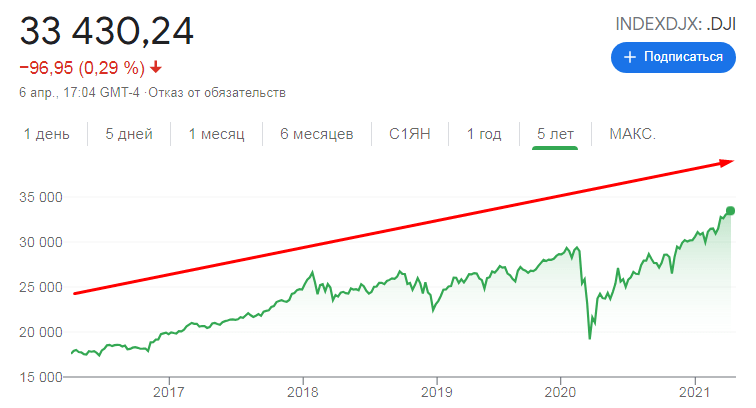

Промышленный индекс Доу Джонса за 5 лет:

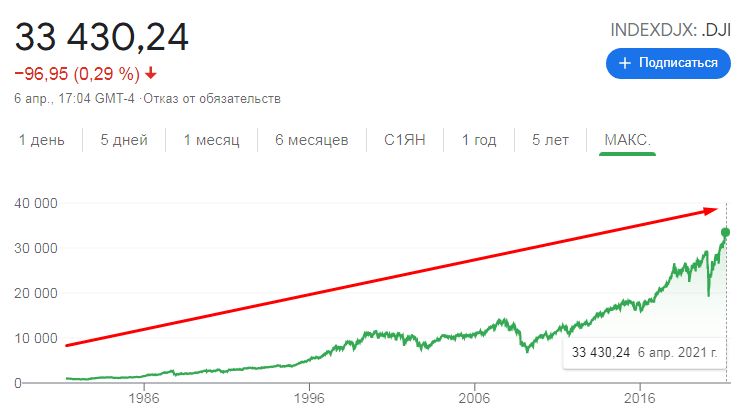

И за все время:

В индекс Доу Джонса входят 30 крупнейших компаний США.

Как видите, индексы растут, фонды на основании индексов тоже растут. Если вы будете вкладывать деньги в эти фонды – они тоже будут потихоньку расти.

Про ETF я еще не написал отдельную статью, поэтому могу вам пока предложить только видео об этом инструменте. Вот оно. Это запись вебинара, который проходил на платформе банка Ак Барс.

Если лень смотреть – вот более короткий вариант, но уже не от банка:

Направляю вас также на свою статью про фондовые индексы – чтобы вы точно разобрались, что это такое и как на основании индексов создаются фонды. Прочитайте, не ленитесь.

И еще одна полезность – статья про диверсификацию ценных бумаг.

Как нельзя заработать на акциях

Нельзя заработать на покупке и продаже отдельных акций. То есть на спекулировании, или биржевой игре, или трейдинге. Все эти три слова – синонимы.

Трейдеры постоянно открывают и закрывают сделки, пытаясь «ловить» ценовые движения. Если трейдер – скальпер, то он в течение дня вообще может открывать и закрывать несколько сотен сделок, пытаясь заработать на мельчайших ценовых скачках акций.

Чтобы вести биржевую игру с умом, трейдеры анализируют рынок. Типов анализа всего-навсего два – технический (анализ графиков) и фундаментальный (анализ экономических показателей). Давайте я вам объясню, что это такое, и почему они оба не работают.

Почему не работает технический анализ акций

Технический анализ – это углубленный анализ истории цен акций, то есть изучение графиков. Специалисты по теханализу разными методами анализируют графики, а потом прогнозируют изменения цен.

Нельзя заработать на акциях, покупая или продавая их по сигналам технической аналитики. Ибо акции – очень волатильный инструмент и очень чувствительный. И неосторожное высказывание какого-нибудь крупного бизнесмена или политика может легко обвалить их курс. Или наоборот, резко его повысить.

И как бы ни пытались технические аналитики построить прогнозы, рынок все равно ведёт себя непредсказуемо.

И потом, по прошлому невозможно предсказывать будущее. Разве можно было по графикам авиакомпаний предсказать колоссальный спад, который начнется из-за пандемии? Или по графику Газпрома предсказать санкции, которые наложит на Российскую Федерацию США?

В техническом анализе есть огромное количество методов. Там есть уровни, паттерны, инструменты Ганна и Фибоначчи, свечной анализ, волновой, индикаторный. Почему их так много? Потому что они все не работают. Иногда срабатывают индикаторы, иногда Ганн, иногда поддержка и сопротивление. Но системно предсказывать колебания рынка на основании какого угодно инструмента технической аналитики невозможно.

Почему не работает фундаментальный анализ

Потому что на курс акций одновременно влияет очень много факторов. Например, для акций нефтедобывающих компаний это и выборы президента в США, и решения США по санкциям, и ситуация на рынке нефти, и «пробка» в Суэцком канале из-за контейнеровоза, и действия компаний-конкурентов.

И во всем этом надо разобраться и суметь предположить, какой фактор окажется более сильным, а какой – менее сильным.

По словам инвестора Уоррена Баффета, фундаментальный анализ работал где-то до середины прошлого века. Когда ради фундаментальных данных надо было ездить по разным городам, приходить в офисы крупных фирм, запрашивать там отчеты и изучать их.

Сейчас, когда все отчеты публикуются в интернете и все трейдеры сразу получают к ним доступ, фундаментальный анализ не помогает заключать выгодные сделки и срывать большой куш на фондовом рынке.

Почему опасно заниматься спекуляциями

Почему вообще опасно покупать акции для перепродажи и заработка на росте курса? Потому что спекулянты или трейдеры таким образом пытаются получить деньги друг друга. Чтобы вы смогли заработать на подорожании акций Газпрома, нужно, чтобы кто-то другой потерял на них деньги.

И «опасно» спекулировать потому, что никто просто так не поделится с вами своими деньгами. Все прочие трейдеры рынка охотятся за вашими капиталами с такой же жадностью, с какой вы охотитесь за их депозитами.

Спекуляции – это угадывание. Это как казино или скачки. И если вам не повезет и вы будете угадывать неправильно, риск лишиться всех денег очень велик. А если вы торгуете с кредитным плечом – то можно еще и остаться в долгу у брокера.

Как не остаться должным брокеру, зарабатывая на акциях

Если вы все-таки хотите попробовать спекуляции на рынке акций, то спекулируйте ценными бумагами без кредитного плеча. И никогда не оставляйте открытые сделки на ночь или на выходные дни.

Вот моя статья про кредитное плечо – прочитайте обязательно, чтобы понять, как оно функционирует. А вот статья про гэпы – прочитайте, чтобы понять, почему опасно оставлять открытые сделки на ночь или на выходные и праздники.

Торговать без плеча – значит вкладывать в акции только свои собственные деньги. И не брать ни копейки взаймы у брокера. Например, у вас есть 250 000 руб. – вы покупаете на них только 1 000 акций какой-нибудь компании по 250 руб. И ни акцией больше.

Если все на рынке сложилось хорошо и акции подорожали до 260 рублей – вы продаете их и получаете 10 000 рублей прибыли.

Если бы у вас было плечо 1:3, то вы смогли бы приобрести 3 000 акций. То есть вложили бы 250 тысяч своих денег и еще 500 тысяч – брокерских.

Но если бы вы вот эту сделку оставили открытой на ночь или на выходные, и цена акций на фоне каких-нибудь новостей упала бы до 100 руб., то вы потеряли бы 3000*150 = 450 000 руб.

250 из них ваши, а еще 200? Это деньги брокерской фирмы. Брокерская фирма не смогла вовремя закрыть вашу сделку, потому что ночью она не работает и в выходные тоже. Волею судьбы вы оказались в минусе, потеряли чужие деньги. Если вы их потеряли, вы же и должны вернуть.

Будьте осторожны.

Какой подход к заработку на акциях самый лучший

Пассивное инвестирование. Это когда вы инвестируете свои деньги в хорошо диверсифицированные акции и больше ничего с ними не делаете. То есть вы не пытаетесь угадывать, какие акции будут расти в цене, какие будут падать. Вы не продаете одни акции, чтобы докупить другие и не гадаете на кофейной гуще.

Обращаю ваше внимание, в пассивных инвестициях важна качественная диверсификация. Если я вложу все свои деньги в акции российских нефтедобывающих предприятий– это будет плохая инвестиция. Потому что если нефть начнет дешеветь – акции этих компаний подешевеют вслед за нефтью. Если США наложат очередные санкции – нефтегазовый сектор экономики пострадает в первую очередь.

А вот если часть моих денег будет в «нефтяниках», часть – в банковских компаниях, еще часть – в американском рынке, а остаток вообще в облигациях – будет отлично.

Как защитить себя от потерь

Если вы хотите зарабатывать на акциях и при этом сильно не рисковать, то не вкладывайте в акции весь свой капитал. Например, если вы хотите создать консервативный инвестиционный портфель, то в акции надо вложить не более 15-25 процентов всех денег.

Остальные средства вкладывайте в безрисковые финансовые инструменты. Типа облигаций.

О чем еще надо помнить

Вы сможете заработать на акциях в одном единственном случае – если будете готовы ждать.

Вот с облигациями такой проблемы нет. Облигация – это как кредит, который вы даете компании. Вы можете его дать всего на полгода, и потом получить все вложенные капиталы назад с процентом.

Акция – это вложение денег в бизнес. Чтобы бизнес рос, ему нужно время. Чтобы бизнес мог справляться с кризисами – ему тоже нужно время.

Чтобы акции приносили вам деньги, в идеале, вы должны быть готовы не продавать их никогда. Купили – и на всю жизнь. Это как «вечная корова», которая постоянно будет давать вам молоко.

Если вы все-таки планируете когда-нибудь продать купленные акции – надо быть готовым сделать это лет через десять, не меньше. Тогда никакие временные просадки на фоне кризисов вам будут не страшны.

На что не надо обращать внимание

Не надо обращать внимания на «если бы». Например: «Если бы вы купили акции Магнита на миллион рублей … лет назад, у вас сейчас было бы 20 миллионов». «Если бы вы купили акции … на миллион в 2010 году и продали бы их неделю назад, у вас бы сейчас было 50 миллионов».

Вот такие «если бы» всегда ведут к сливу депозитов. Потому что никто не знает, где те «заветные моменты», в которые надо покупать акции или продавать. Бывает так, что человек продает акцию, а она через пару дней резко взлетает в цене. Бывает и наоборот – не продал, когда цена была на пике, а потом рынок развернулся, курс акции обвалился.

Что надо сделать, чтобы зарабатывать на акциях больше

Надо создать индивидуальный инвестиционный счет. Он нужен для того, чтобы получать вычеты и увеличивать прибыль.

Инвестиционный вычет типа А позволит вам вернуть часть подоходного налога. Его максимальная сумма – 52 000 рублей. Чтобы получить эту сумму целиком, вам надо пополнить счет на 400 000 рублей.

То есть вы переводите на счет 400 тысяч, покупаете на них акции или другие финансовые инструменты, получаете с них прибыль и еще гарантированные 52 000 рублей от государства.

Вычет типа Б нужен для того, чтобы освобождать от налога всю прибыль. Если вы покупали паи фонда и через какое-то время продали их, получив прибыль, вам не придется с этой прибыли платить налог.

А на обычном брокерском счете вы заплатили бы 13 %.

Прочитайте мою статью про индивидуальный инвестиционный счет. Я там очень подробно объясняю, как он работает. Обязательно возьмите этот материал на заметку, чтобы знать, как выкачивать максимум из фондового рынка.

Есть ли реальные примеры людей, которые заработали на акциях

Уоррен Баффет. Это самый «частый» пример. Он инвестор и инвестирует как раз в акции. Баффет много лет был в числе богатейших людей мира пока не решил отдать половину всех своих миллиардов в детские дома.

У меня будет отдельная статья про Баффета. Пока ее нет – посмотрите вот это семиминутное видео.

Что еще почитать и посмотреть

Наша статья подходит к концу. Я хочу порекомендовать вам несколько бесплатных и платных учебных материалов, которые еще раз вас убедят, что на акциях действительно можно зарабатывать. Если подходить к этому процессу с умом.

Зайдите на страницу с обучающими курсами от брокера Финам. Их там очень много, есть как платные, так и бесплатные. Для начала пересмотрите всё бесплатное. Старайтесь изучать материалы именно по инвестированию, а не по трейдингу.

Вот ссылка на ютуб-канал Финама. Ссылка ведет сразу на плейлисты. На канале доступны бесплатные видео по трейдингу на фондовом рынке и про инвестиции в акции – тоже очень рекомендую.

А вот ссылка на ютуб-канал банка Ак Барс (ссылка тоже ведет сразу на плейлисты). Я уже приводил с него одно видео – про ETF. На канале есть еще много всего интересного, все материалы бесплатные.

Идем дальше. Посмотрите материалы от проекта под названием Город Инвесторов. Там много разных курсов и интенсивов по инвестиционной тематике, они все очень интересные и познавательные.

Начнем вот с этих двух вебинаров по инвестированию. Они полностью бесплатные, но чтобы их посмотреть, надо сначала записаться.

- Инвест-портфель на 100$ в месяц – преподаватель объясняет, как правильно собрать инвестиционный портфель из акций и некоторых других финансовых инструментов, который стал бы приносить сто долларов ежемесячно. Это хороший вводный вебинар для начинающих инвесторов, где рассказывается и про брокеров, и про ИИС, и про страхование инвестиций.

- Инвестиции без миллиона в кармане – здесь вам объяснят, как правильно делать инвестиции, начиная с очень маленьких сумм. Материал отлично подходит «обычным» людям, у которых нет крупных капиталов для инвестирования.

Когда посмотрите оба вебинара, скачайте вот эти три книжки. Они тоже бесплатные. Там кроме инвестирования разбираются общие финансовые вопросы, отношение к личным финансам и пр.

- Как стать финансово независимым через 1 год – одного года оказывается совсем достаточно, чтобы обрести финансовую свободу. Но за этот год вам придется хорошо потрудиться. Автор пособия расскажет вам, какие надо предпринять шаги, чтобы обеспечить себе финансовую свободу и независимость ровно через 365 дней.

- 5 способов эффективно вложить 1000+ рублей – это книга об инвестировании на небольшие суммы. Она очень «практическая». Автор в ней разбирает реальные примеры инвестирования и комментирует каждый из них. Ознакомьтесь.

- 6 шагов к финансовой безопасности – полезные рекомендации для тех, кто хочет чувствовать себя в безопасности в плане денег.

Теперь порекомендую вам три платных курса. Можете записаться на какой-нибудь один из них после того, как оцените все бесплатные материалы.

- Как и куда инвестировать в 2021 году. Это совсем новый марафон по инвестициям. Он длится ровно десять дней. За этот небольшой период времени автор курса подробно вам расскажет об инвестициях в целом и о самых лучших способах капиталовложений, которые существуют в 2021 году. Марафон практический, то есть вы попробуете делать реальные инвестиции, потренируетесь открывать счета, выбирать финансовые инструменты. И все свои вопросы будете обсуждать с преподавателем.

- Инкубатор пассивного дохода – это курс о том, как зарабатывать на дивидендах. Причем на рынке именно российских акций. Вы узнаете, как правильно отбирать дивидендные компании, как анализировать их дивидендную политику, финансовую отчетность и пр.

- Пассивный доход на автомате – здесь рассматриваются разные способы инвестирования на фондовом рынке, которые обеспечат вас стабильным пассивным доходом. Помимо акций углубленно разбираются облигации, паи фондов и другие способы капиталовложений.

Следующая рекомендация – курс «Личные финансы и инвестиции». Он проходит на сайте Нетологии. Нетология – это официальный онлайн-университет, который имеет лицензию на образовательную деятельность в Российской Федерации.

Преподаватель (Сергей Спирин) сначала будет рассказывать вам о том, почему нельзя зарабатывать на рынке спекулятивно, почему не стоит полагаться только на пенсионную систему и как правильно делать пассивные инвестиции.

А потом вы разберетесь во всех типах финансовых инструментов, которые котируются на рынках, узнаете, как распределять между ними свои деньги, как создавать инвестиционные портфели, которые отвечают вашим целям, и правильно за ними «следить».

Курс платный, но относительно дешевый – 6 990 рублей. 13 % его стоимости можно получить назад в виде налогового вычета.

И последнее.

Прочитайте вот эти две мои статьи, чтобы не лезть туда, где вы точно потеряете деньги:

- Можно ли заработать на трейдинге.

- Можно ли заработать на Форексе.

Заключение

Я постарался рассказать вам о том, можно ли заработать на акциях. Мне хотелось сделать эту статью максимально ценной с практической точки зрения, поэтому я давал ссылки на дополнительные материалы, ютуб-каналы и отдельные видеоролики.

Уважаемые читатели, была ли моя статья вам полезна? Сумел ли я ответить на вопросы, которые у вас были, воспользовались ли вы дополнительными материалами, которые я предлагал в статье?

Лично вы пробовали зарабатывать на акциях? Есть ли у вас сейчас акции каких-либо компаний?

Спасибо, буду ждать ваших комментариев.